個人事業主として事業を展開する際、経費の取り扱いは節税に直結する極めて重要なポイントとなります。経費を正しく計上することにより、効果的に税負担を減らし、事業の利益を最大化することが可能です。

しかし一方で、何が経費として認められ、何が認められないのかを正確に理解していないと、後々のトラブルに発展する可能性があります。

本記事では、個人事業主が経費にできるものとできないものに関して、具体的かつ分かりやすく解説しますので、ぜひ参考にしてみてください。

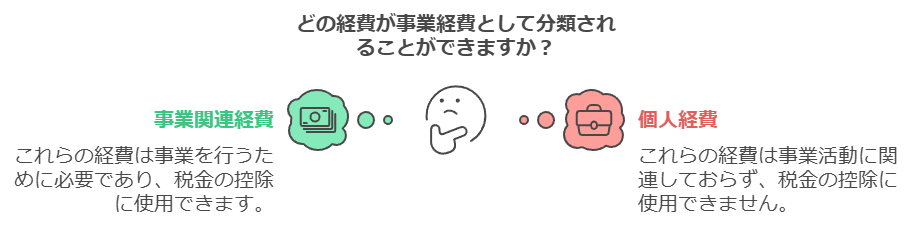

1. 経費とは?その基本的な考え方

経費とは、事業を行う上で必要となる費用のことであり、売上から経費を差し引いた利益が事業の実際の利益となります。税金はこの利益に対して課されるため、経費を適切に計上することにより、大幅な節税効果を期待できます。ただし、経費として認められるには「事業に本質的に必要な支出」であることが絶対条件です。しくじると、経費として認められず、税務調査の際に追徴課税を課せられるリスクが高まります。

2. 経費にできるもの

個人事業主が経費として認められるものは、事業活動に関連した多岐に渡る費用です。以下に、主要な項目を詳しく見ていきましょう。

2.1 事業に直接関係する費用

これは仕入れや外注費、広告宣伝費といった、明らかに事業活動に直接的に関わる費用を指します。具体的な例としては、商品の仕入れ費用や販売促進のためにかける広告費用、業務に必要な消耗品といったものがあります。これらの費用は、事業の売上を直接的に支えるものであり、税務上も経費として認められることが一般的です。

仕入れは事業の型によってその内容が大きく異なりますが、共通して言えるのは、その支出が売上を生むために不可欠であるという点です。また、広告宣伝費においても、現在の競争市場の中で顧客層を拡大するために必要であり、その結果得られる利益と支出の比較対照を明確に整理しておくことが重要です。

2.2 共用費用の按分方法

自宅を事務所として使用する個人事業主も少なくありません。そこで出てくる問題が、共用する費用の按分です。例えば、家賃や光熱費、通信費などのプライベートとビジネスの境界が曖昧な費用は、事業で使用している割合を合理的な基準に沿って按分し、経費に計上します。

具体的には、使用する部屋の面積や時間、使用頻度などに基づいて基準を設定します。例えば、家全体の30%を事務所として利用している場合、家賃や水道光熱費の30%を経費として計上します。この按分作業は、税務調査の際に正確さが求められますので、証憑書類をしっかり整えておくと良いでしょう。

2.3 減価償却資産の取り扱い

減価償却とは、パソコンや車両、オフィスの設備など、長期間にわたって利用する資産の購入費用を一度に全額経費として計上せず、耐用年数にわたって分割し計上する方法です。これにより、帳簿上の利益を一定に保ち、安定的な経営が実現します。

通常、パソコンや車両といった高額な設備は減価償却の対象となりますが、取得価額が一定金額以下の場合、少額減価償却資産として一括で経費化することが認められています。このルールを活用することで、初年度からの税負担を軽減し、キャッシュフローを改善します。

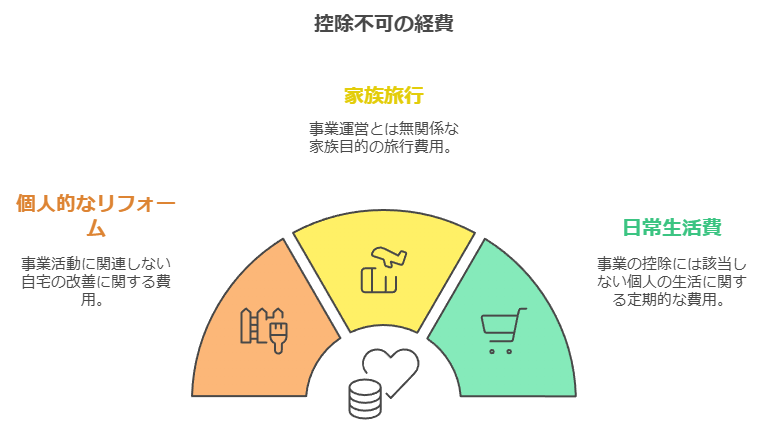

3. 経費にできないもの

一方で、経費にできない支出には注意が必要です。

3.1 私的な支出

事業とは無関係の個人的な支出は経費として認められません。例えば、自宅のリフォーム費用や家族旅行の費用、個人の趣味や快楽を目的とする支出などがこれに該当します。これらを経費として計上してしまうと、必ず税務上の問題に直面します。税務当局は個人事業主の支出に特に注目しており、不適切な経費は厳しく罰せられることがあります。

3.2 法律で認められていない費用

罰金や科料、課徴金などの罰金や法令違反に関連する経費は、たとえ事業での出来事に関連していても、経費として計上することはできません。また、租税公課に分類されるものの中でも、所得税や住民税といった個人の税や、事業主自身の国民年金保険料も経費計上は不可です。これらは個人に対する費用として扱われ、事業活動のための支出とは認められません。

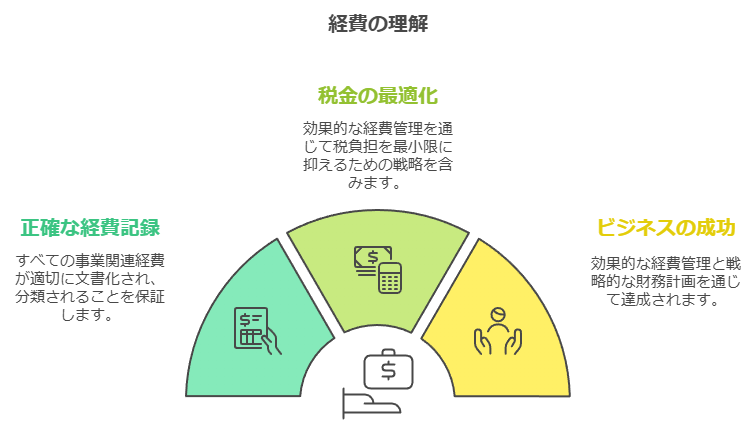

4. 経費計上のポイントと注意点

経費を正確に計上するためには、領収書や請求書、契約書などの証憑類をしっかりと保管し、事業との関連性を明確に証明できるようにすることが極めて重要です。特に、曖昧なところがある場合は、メモを添付するなどして自己説明できるように資料を整備しておくと良いでしょう。

経費の水増しや不適切な計上は、結果的に税務リスクを高め、長期的には事業に悪影響を及ぼすことになりかねません。このため、日常的な経費管理を徹底し、できれば税理士などの専門家の助言を活用することが推奨されます。

5. 正しい経費申告で賢く節税する方法

節税を最大限に実現するためには、適切な経費申告の実施が欠かせません。専門家である税理士に相談することで、自分の事業内容に最適な経費計上方法を学ぶことができ、無駄なく節税効果を高めることができます。

さらに、定期的に帳簿を見直し、経費科目を整理し、毎年度ごとに変化する事業環境に適応させることも重要です。これにより、見落としがちな経費の再発見や、不要な支出の削減が可能となり、さらに効率的な事業運営が実現します。

まとめ

経費の正しい理解と適切な計上は、個人事業主としての健全な事業運営に欠かせません。事業に必要な支出を漏れなく経費に計上し、税務上の優位性を最大限に活かして事業を発展させましょう。今回ご紹介した内容を参考に、ご自身の経費管理について再確認し、確実に節税対策を打ち出していきましょう。正しい経費の管理が、あなたのビジネスを次のステージへと押し上げます。